令和3年度から実施される個人市・府民税の主な税制改正について

- [公開日:2020年10月22日]

- [更新日:2020年10月22日]

- ページ番号:32017

ソーシャルサイトへのリンクは別ウィンドウで開きます

令和3年度から適用される税制改正について

令和3年度の個人市・府民税から適用される税制改正の内容についてお知らせします。

主な改正点

2.所得金額調整控除の創設

3.非課税基準及び所得控除等の適用に係る合計所得金額の要件等の見直し

4.未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

5.新型コロナウイルス感染症緊急経済対策における税制上の措置

6.給与支払報告書等の光ディスク等による提出義務基準の引き下げ

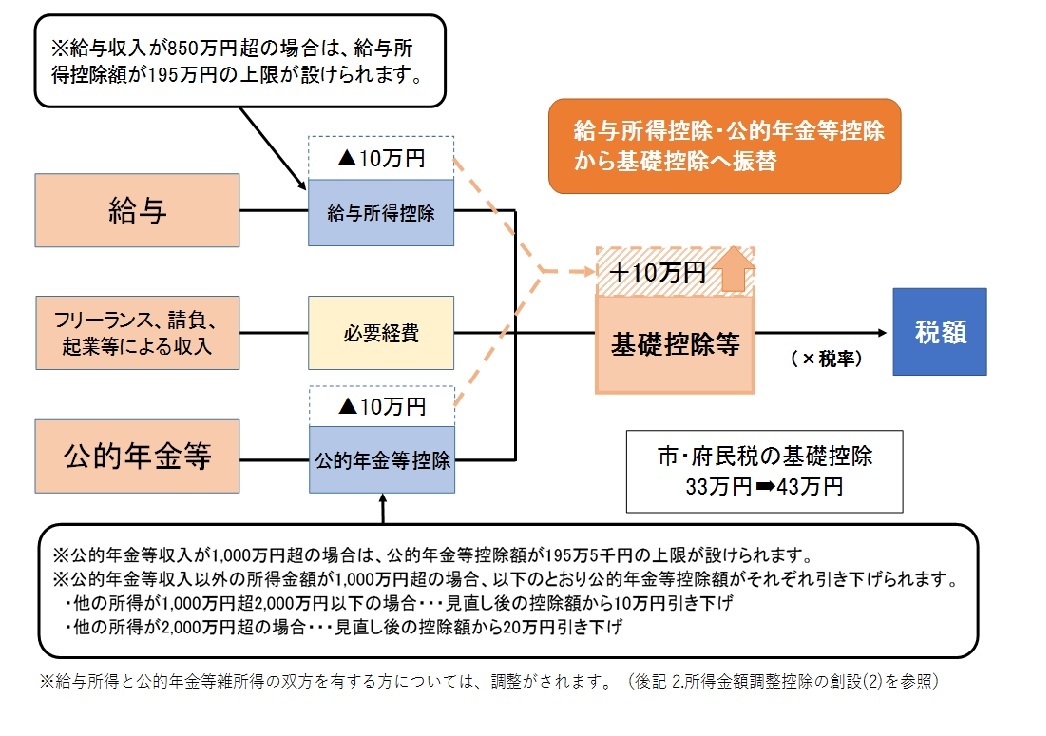

1.給与所得控除・公的年金等控除から基礎控除への振替

働き方の多様化を踏まえ、「働き方改革」を後押しする観点から、特定の収入にのみ適用される給与所得控除額・公的年金等控除額がそれぞれ一律10万円引き下げられるとともに、どのような所得にでも適用される基礎控除の控除額が10万円引き上げられることとされました。

それに伴い、所得金額調整控除の創設や、非課税措置に係る所得要件の引き上げ等の措置が講じられます。

基礎控除の改正

・基礎控除額が10万円引き上げられます。

・合計所得金額が2400万円を超えると、その金額に応じて基礎控除額が逓減し、2500万円を超えると、基礎控除は適用されなくなります。

・上記の見直しに伴い、前年の合計所得が2500万円を超えると、調整控除が適用されなくなります。

| 合計所得金額 | 基礎控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 2,400万円以下 | 43万円 | 33万円 [所得制限なし] |

| 2,400万円超2,450万円以下 | 29万円 | |

| 2,450万円超2,500万円以下 | 15万円 | |

| 2,500万円超 | ー | |

給与所得控除の改正

・給与所得控除額が一律10万円引き下げられます。

・給与所得控除の上限額が適用される給与等の収入金額が1000万円から850万円に、控除の上限額が220万円から195万円にそれぞれ引き下げられます。

| 給与等の収入金額 | 給与所得控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 162万5,000円以下 | 55万円 | 65万円 |

| 162万5,000円超180万円以下 | 収入金額×40%-10万円 | 収入金額×40% |

| 180万円超360万円以下 | 収入金額×30%+8万円 | 収入金額×30%+18万円 |

| 360万円超660万円以下 | 収入金額×20%+44万円 | 収入金額×20%+54万円 |

| 660万円超850万円以下 | 収入金額×10%+110万円 | 収入金額×10%+120万円 |

| 850万円超1,000万円以下 | 195万円 | |

| 1,000万円超 | 220万円 | |

給与所得者の市・府民税計算例

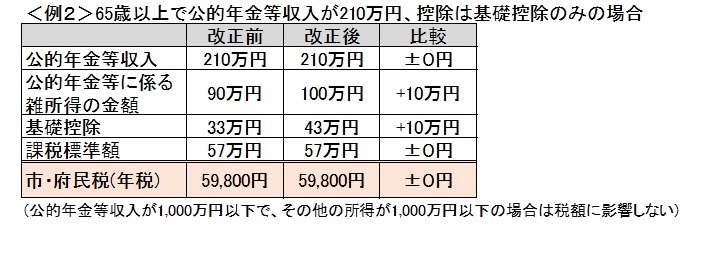

公的年金等控除の改正

・公的年金等控除額が一律10万円引き下げられます。

・公的年金等の収入金額が1000万円を超える場合、公的年金等控除額は195万5千円が上限となります。

・公的年金等に係る雑所得以外の所得に係る合計所得金額が1000万円を超え、2000万円以下の場合には一律10万円、2000万円を超える場合には一律20万円が見直し後の控除額から引き下げられます。

| 受給者 の区分 |

公的年金等 の収入金額 (A) |

公的年金等控除額 | |||

|---|---|---|---|---|---|

| 改正後 | 改正前 | ||||

| 公的年金等に係る雑所得以外 の所得に係る合計所得金額 |

|||||

| 1,000万円以下 | 1,000万円超 2,000万円以下 |

2,000万円超 | 区分なし | ||

| 65歳以上 | 330万円以下 | 110万円 | 100万円 | 90万円 | 120万円 |

| 330万円超 410万円以下 |

(A)×25%+ 27万5千円 |

(A)×25%+ 17万5千円 |

(A)×25%+ 7万5千円 |

(A)×25%+ 37万5千円 |

|

| 410万円超 770万円以下 |

(A)×15%+ 68万5千円 |

(A)×15%+ 58万5千円 |

(A)×15%+ 48万5千円 |

(A)×15%+ 78万5千円 |

|

| 770万円超 1,000万円以下 |

(A)×5%+ 145万5千円 |

(A)×5%+ 135万5千円 |

(A)×5%+ 125万5千円 |

(A)×5%+ 155万5千円 |

|

| 1,000万円超 | 195万5千円 | 185万5千円 | 175万5千円 | ||

| 65歳未満 | 130万円以下 | 60万円 | 50万円 | 40万円 | 70万円 |

| 130万円超 410万円以下 |

(A)×25%+ 27万5千円 |

(A)×25%+ 17万5千円 |

(A)×25%+ 7万5千円 |

(A)×25%+ 37万5千円 |

|

| 410万円超 770万円以下 |

(A)×15%+ 68万5千円 |

(A)×15%+ 58万5千円 |

(A)×15%+ 48万5千円 |

(A)×15%+ 78万5千円 |

|

| 770万円超 1,000万円以下 |

(A)×5%+ 145万5千円 |

(A)×5%+ 135万5千円 |

(A)×5%+ 125万5千円 |

(A)×5%+ 155万5千円 |

|

| 1,000万円超 | 195万5千円 | 185万5千円 | 175万5千円 | ||

年金所得者の市・府民税計算例

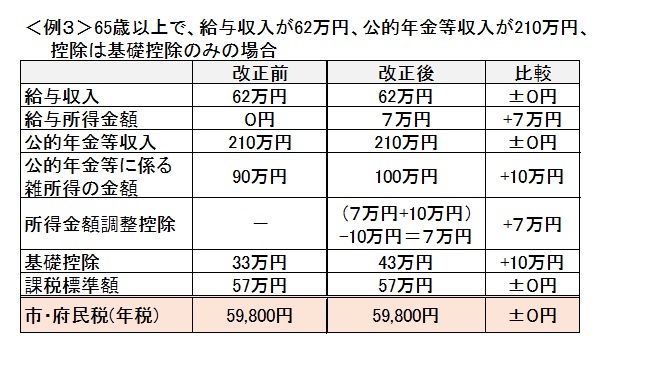

2.所得金額調整控除の創設

次に該当する場合は、給与所得から所得金額調整控除が控除されます。

(1)給与等の収入金額が850万円を超え、次のアからウのいずれかに該当する場合

ア 本人が特別障害者に該当する

イ 年齢23歳未満の扶養親族がいる

ウ 特別障害者である同一生計配偶者もしくは扶養親族がいる

所得金額調整控除=(給与等の収入金額※-850万円)×10%

※給与等の収入金額が1,000万円を超える場合1,000万円とする

(2)給与所得控除後の給与等の金額および公的年金等に係る雑所得の金額があり、その合計額が10万円を超える場合

所得金額調整控除=(給与所得控除後の給与等の金額※+公的年金等に係る雑所得の金額※)-10万円

※それぞれ10万円を超える場合は10万円とする

(1)(2)の両方に該当する場合は、(1)の控除後に(2)の金額を控除します。

給与所得と公的年金等に係る雑所得の両方がある場合の市・府民税計算例

3.非課税基準及び所得控除等の適用に係る合計所得金額の要件等の見直し

給与所得控除・公的年金等控除から基礎控除への振替に伴い、見直される非課税基準及び所得控除等の適用に係る合計所得金額の要件等は次の通りです。

| 控除・措置名 | 改正後 | 改正前 |

|---|---|---|

| 同一生計配偶者及び扶養親族の合計所得金額(注1) | 48万円以下 | 38万円以下 |

| 配偶者特別控除の対象となる配偶者の合計所得金額(注1) | 48万円超133万円以下 | 38万円超123万円以下 |

| 勤労学生控除の合計所得金額(注1)要件 | 75万円以下 | 65万円以下 |

| ひとり親及び寡婦に係る生計を一にする子の総所得金額等の合計額(注2) | 48万円以下 | 38万円以下 |

| 障害者、未成年者、ひとり親及び寡婦に対する非課税措置の合計所得金額(注1) | 135万円以下 | 125万円以下 |

| 均等割の非課税限度額の合計所得金額(注1) | 35万円×(本人、同一生計配偶者及び扶養親族の合計数)+10万円+加算額21万円(※) | 35万円×(本人、同一生計配偶者及び扶養親族の合計数)+加算額21万円(※) |

| 所得割の非課税限度額の総所得金額等の合計額(注2) | 35万円×(本人、同一生計配偶者及び扶養親族の合計数)+10万円+加算額32万円(※) | 35万円×(本人、同一生計配偶者及び扶養親族の合計数)+加算額32万円(※) |

| (※)加算額21万円及び32万円は、同一生計配偶者及び扶養親族(16歳未満の扶養親族も含む) がある場合のみ適用 | ||

| 青色申告特別控除額 | 55万円(注3) | 65万円 |

| 家内労働者の特例について必要経費の最低保障額 | 55万円 | 65万円 |

(注1)「合計所得金額」とは、申告分離課税分(分離譲渡所得の特別控除前)を含むすべての所得の合計額で、損失に係る繰越控除適用前の金額です。

(注2)「総所得金額等の合計額」とは、申告分離課税分を含むすべての所得の合計額で、損失に係る繰越控除適用後の金額です。

(注3)e-Tax による申告(電子申告)又は電子帳簿保存を行うと、引き続き65 万円の青色申告特別控除が受けられます。

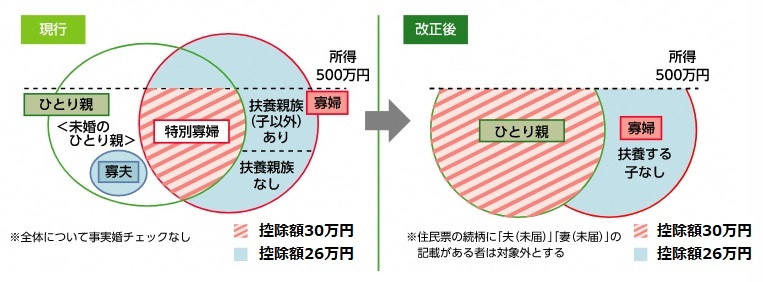

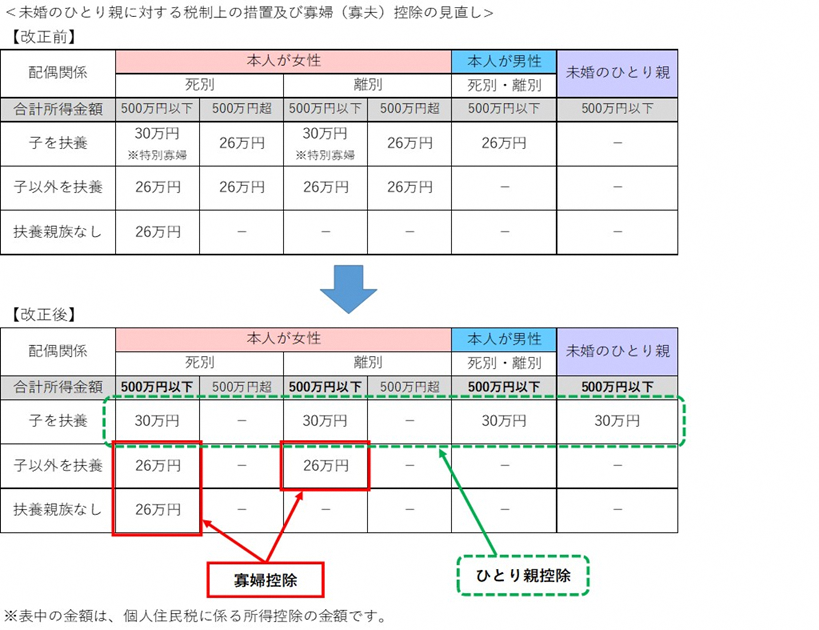

4.未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

ひとり親控除

婚姻歴の有無や性別にかかわらず、生計を一にする子(他の者の同一生計配偶者又は扶養親族とされている者を除き、前年の総所得金額等の合計額が48万円以下の者)を有する、前年の合計所得金額500万円以下のひとり親について、控除額30万円の「ひとり親控除」が適用されます。

寡婦控除の見直し

上記以外の寡婦については、控除額26万円の「寡婦控除」が適用され、所得制限(前年の合計所得金額500万円以下)が設けられます。

※ひとり親控除、寡婦控除のいずれについても、住民票の続柄に「夫(未届)」、「妻(未届)」の記載がある方は対象になりません。

※合計所得金額500万円以下で、子以外の扶養親族をもつ死別・離別の女性、扶養親族がいない死別女性については現状のまま控除額に変更はありません。

※合計所得金額500万円超の人は、ひとり親控除、寡婦控除の適用はなくなります。

5.新型コロナウイルス感染症緊急経済対策における税制上の措置

○寄附金税額控除の特例

新型コロナウイルス感染症の拡大防止のため、政府の自粛要請等を受けて、文化芸術・スポーツイベント(令和2年2月1日~令和3年1月31日までに開催または開催予定であったもの)を中止等した主催者に対し、チケット等を購入した観客等が令和2年2月1日から令和3年12月31日までの間に、その払戻しを受けないことを選択(入場料等払戻請求権を放棄)した場合で、都道府県又は市区町村の条例で指定されたものは、その入場料の金額(上限20万円)を寄附とみなして、寄附金税額控除(基本控除)の対象とすることとなりました。詳しくは、文化庁・スポーツ庁のホームページ(チケットの払戻請求権の放棄を寄附金控除の対象とする税制改正(別ウインドウで開く))をご確認ください。

○住宅ローン控除の適用要件の弾力化

住宅ローン控除の控除期間13年間の特例措置について、新型コロナウイルス感染症の影響により入居が期限(令和2年12月31日)に遅れた場合でも、一定の期日までに住宅取得契約を行っている等の要件を満たし、令和3年12月31日までに入居すれば特例措置の対象となり、住宅ローン控除可能額のうち所得税から控除しきれなかった額を、控除限度額の範囲で個人住民税から控除します。

《控除適用期間13年間の特例措置の場合》

緩和内容(入居期限、控除適用期間)

・基本内容・・・入居期限:令和2年12月31日、控除適用期間:令和3年度から令和15年度まで

・緩和内容・・・入居期限:令和3年12月31日、控除適用期間:令和4年度から令和16年度まで

※以下の要件を満たす必要あり

(1)一定の期日までに契約が行われていること。

・注文住宅を新築する場合:令和2年9月末

・分譲住宅・既存住宅を取得する場合、増改築等をする場合:令和2年11月末

(2)新型コロナウイルス感染症の影響によって、注文住宅、分譲住宅、既存住宅又は増改築等を行った住宅への入居が遅れたこと。

国土交通省 住宅ローン減税の適用要件の弾力化について(新型コロナウイルス感染症関係資料)

- PDFファイルの閲覧には Adobe Reader が必要です。同ソフトがインストールされていない場合には、Adobe社のサイトから Adobe Reader をダウンロード(無償)してください。

6.給与支払報告書等の光ディスク等による提出義務基準の引き下げ

提出期限の属する年の前々年の1月1日から12月31日までの間に提出すべき支払調書等(所得税に係る給与所得の源泉徴収票等)の枚数が100枚以上となる場合、給与支払報告書及び公的年金等支払報告書をeLTAXまたは光ディスク等により提出しなければならないこととされました。

お問い合わせ

枚方市役所 市民生活部 市民税課 個人住民税担当

電話: 072-841-1353

ファックス: 072-841-3039

電話番号のかけ間違いにご注意ください!

ページ番号検索の使い方

ページ番号検索の使い方

ホーム

ホーム